Slováci aktuálne držia na bežných účtoch 45 miliárd eur. Avšak problém je, že tieto, čiže aj vaše peniaze ktoré máte v banke, strácajú na hodnote v dôsledku inflácie. Čo to vlastne znamená a ako peniaze vhodne investovať, aby aj zarábali a pritom boli v bezpečí?

Čo je to inflácia

V tomto roku inflácia stúpla už na 3,8 %. Inflácia znamená znehodnotenie peňazí – čiže jednoducho povedané, za tie isté peniaze si kúpite menej tovarov a služieb. Ak by sme chceli byť konkrétnejší, tak napríklad z každých 10 000 eur v banke si o rok kúpite tovary maximálne v hodnote 9 620 eur a napríklad o 5 rokov len v hodnote 8 239 eur.

Prečo je to tak? Síce na účte budete mať v roku 2025 10 000 eur, avšak budú mať reálnu hodnotu len 8 239 eur z roku 2020.

Ako sme to vypočítali?

3,8 % = 10000 x (1-0,038) = 10000 x 0,962 = 9620 x 0,962 = 9254 x 0,962 = 8 902 x 0,962 = 8 564 x 0,962 = 8 239 €

Preto namiesto toho, aby ste nechali peniaze uložené na bežnom účte v banke s nulovým úrokom, je potrebné ich investovať.

Prečo ľudia majú peniaze na účtoch a neinvestujú

Najčastejšie je to z týchto dôvodov:

A. Nevedia o dostupných možnostiach na Slovensku, ako bezpečne investovať.

B. Majú nízke povedomie o investíciách a žiaľ, odrádzajú ich aj kauzy z minulosti.

C. Bráni im strach z rizika pri investovaní.

Čo pomôže?

A. Viac vzdelávacích článkov o investovaní, viac videí, prípadne aj s príkladmi reálne zainvestovaných klientov.

B. Je dôležité nechať si poradiť tak, aby ste mali zainvestované prostriedky v správnych investíciách a vyhli sa ponziho schémam (ide o nekalé pyramídové hry), podvodom a špekuláciám.

C. Je potrebné poznať definíciu rizika pri investovaní, teda si uvedomiť, že finančné trhy fungujú v určitých cykloch a že vždy nedosiahnete očakávaný výnos alebo dokonca môžete dosiahnuť stratu. Toto správanie na finančných trhoch je však bežné a opätovným rastom finančných trhov sa vaše peniaze opäť zhodnotia.

Kto neinvestuje, stráca na peniazoch

Ak máte správne zainvestované peniaze, môžete na tom stratiť iba vtedy, ak si vyberiete finančné prostriedky v nesprávnom čase, čiže v čase poklesov na finančných trhoch. Inak neexistuje riziko, žeby ste skončili v strate.

Práve toto sa udialo minulý rok keď vypukla pandémia koronavírusu. V panike spadli akciové trhy, ale firmy si ďalej držali reálnu hodnotu. Zároveň vlády podporili tlačením nových peňazí naštartovanie ekonomík po celom svete – čiže FIRIEM tým, že vypustili nové peniaze do obehu. Firmy rástli a rastie aj inflácia.

Čiže opäť sme pri otázke – kto je v tomto období stratový? Človek, ktorý svoje peniaze neinvestuje. Lebo tovary a služby zdraželi, ale jeho peniaze uložené v banke strácali na hodnote.

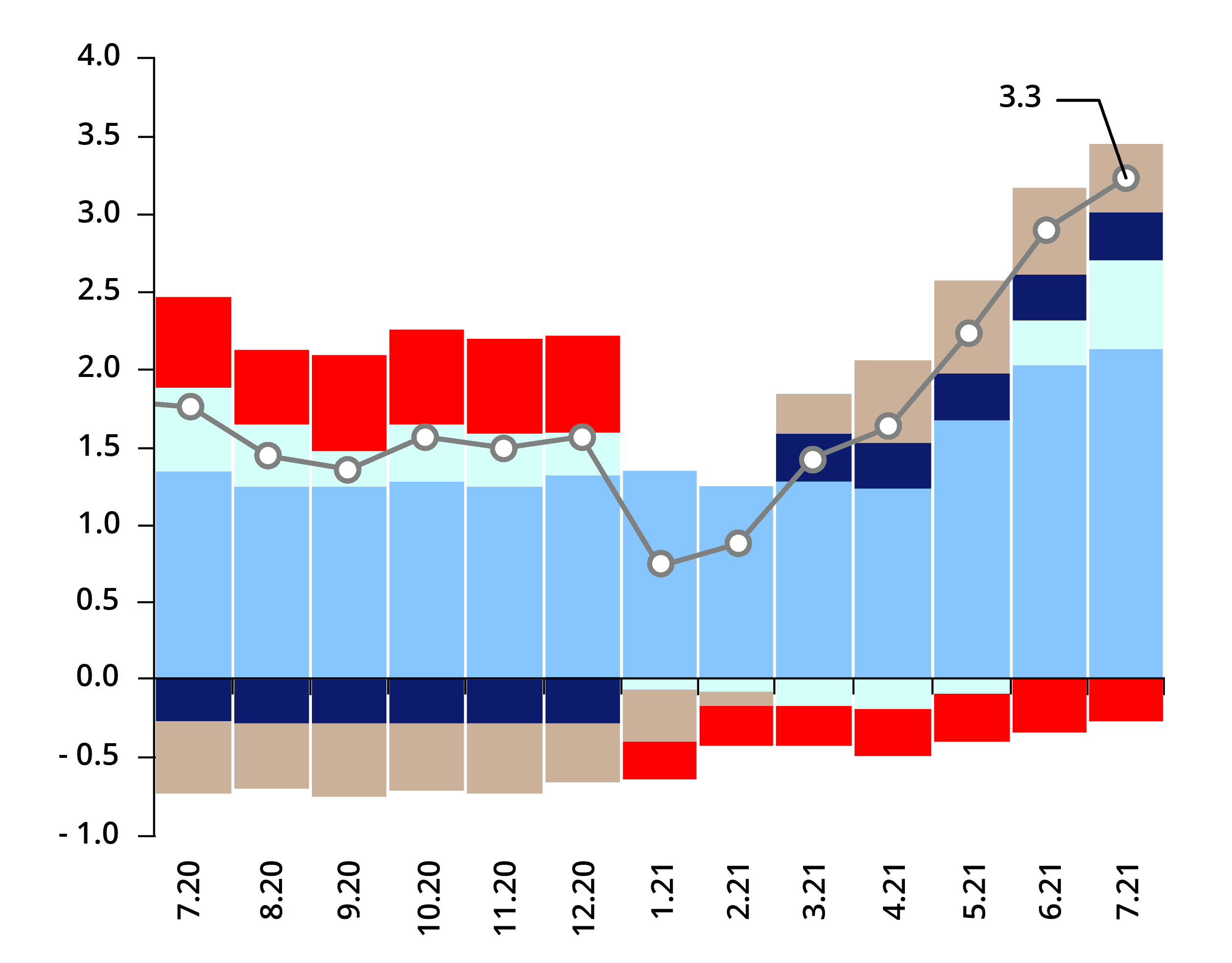

Inflácia v auguste poskočila na 3,8 %, v júli bola ešte na úrovni 3,3 %

Zdroj: Štatistický úrad SR, výpočet NBS

6 spôsobov, ako poraziť infláciu a pritom nepodstupovať vysoké riziko

Nižšie prinášame 6 spôsobov, ako môžete skonzervatívniť vaše portfólio, bezpečne investovať a pritom dosahovať výnos.

1. Diverzifikujte, čiže rozložte investície do viacerých nástrojov

Nikto nehovorí, že musíte investovať výlučne 100 % svojich prostriedkov do akcií. Investovať môžete napríklad aj do dlhopisov, teda nemajetkových cenných papierov. Najčastejšie ide o vládne alebo podnikové dlhopisy, pri ktorých vám štát, resp. podnik určí pevný výnos do splatnosti daného dlhopisu.

TIP: Pozor, pevný výnos neznamená garantovaný. Preto nikdy neinvestujte len do jedného dlhopisu, ale radšej do dlhopisových fondov, ktoré sa skladajú z viacerých firiem, resp. projektov.

V rámci diverzifikácie portfólia môžete investovať napríklad aj do realitných fondov alebo do komodít.

2. Vyberajte si bezpečnejšie akcie podľa veľkosti firiem

Najvyšší výnos zo všetkých investičných inštrumentov vytvárajú akcie. Avšak aj tie sa líšia a môžete si nich vyberať.

- existujú tzv. Small capy – sú to malé firmy s hodnotou hodnotou 300 miliónov až 2 billióny dolárov

- potom máte na výber aj tzv. Large capy – pri nich sa trhová hodnota jednej firmy pohybuje nad 10 biliónov dolárov

Ak chcete investovať bezpečnejšie, siahajte radšej po large capoch. Často sú to firmy s dlhodobejšou tradíciou, dokonca vyplácajú svojim akcionárom kvartálne (americké) alebo polročne (európske) dividendy, teda pravidelné výnosy.

3. Rozložte investíciu geograficky

Investovať sa dá do akcií stabilných firiem v USA a Európe, ale takisto môžete investovať aj do firiem v Brazílii, Indii či v exotických krajinách. Asi hneď viete rozlíšiť, ktoré z týchto firiem, resp. krajín ponúkajú väčšie bezpečie z investovania.

4. Vyšší počet firiem v portfóliu alebo vo fonde

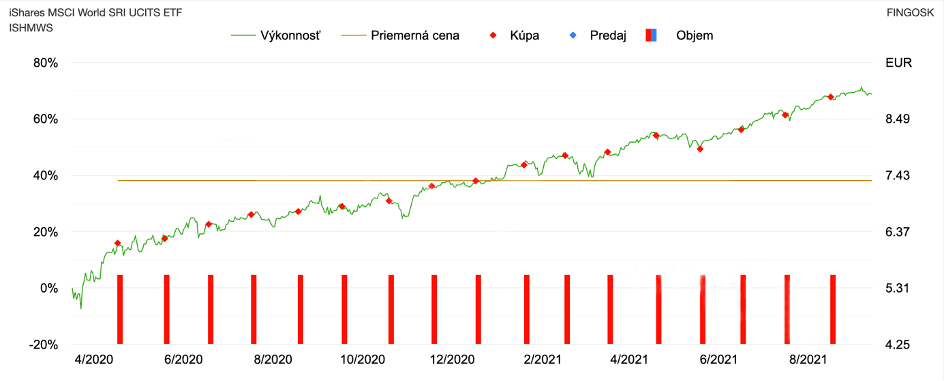

Je rozdiel, či nakúpte akcie jednej firmy alebo investujete do Dow Jonesovho Indexu 30, ktorý tvorí 30 amerických firiem, prípadne budete mať v portfóliu indexový fond MSCI WORLD ETF, kde máte viac ako 1500 firiem z celého sveta.

Jednej firme sa môže stať čokoľvek – zlyhá manažment, konkurenčná firma ju vytlačí z trhu alebo čokoľvek iné. Čo by sa muselo stať, aby naraz padlo 1500 firiem z celého sveta?

Ak by sa aj niečo negatívne udialo s pár firmami z ETF fondu, nahradí ich inými firmami, pretože fond má presne stanovené kritéria, ktoré musí firma spĺňať, aby mohla byť súčasťou ETF.

5. Rozložte svoje investície sektorovo

Investovať môžete do oblasti technológií, v ktorej sa môže objaviť väčšie kolísanie na trhu, ale na druhej strane je s ňou spojený aj vyšší výnos. Naproti tomu stabilnejšie je napríklad investovanie do tovarov bežnej spotreby. Stále sa budeme potrebovať obliekať, umývať, jesť či piť. Tým, že reálne nakupujeme tovary a služby, rastú firmám tržby a tým pádom aj pre vás ako investorov výnosy.

Ideálne je, ak budete mať vo svojom investičnom portfóliu firmy z rôznych sektorov – rizikovejších, ale aj konzervatívnejších. Zároveň je aj ďalší druh rozloženia investícií, o ktorom si povieme v poslednom bode.

6. Investujte pravidelne a rozložte svoje investície v čase

Ak dodržíte odporúčanie v predchádzajúcich bodoch 1 až 5, bude vaša investícia bezpečnejšia, pretože ste skonzervatívnili vaše portfólio. Ako sme už vysvetlili vyššie, na akciových trhoch sú bežné výkyvy nadol aj nahor. Toho sa však netreba báť, pretože možné straty eliminujete pravidelným investovaním.

Ak investujete pravidelne každý mesiac, nemôže sa stať, že celú čiastku zainvestujete „na vrchole“ a následne na tom stratíte. V čase poklesu trhov totiž tiež reálne investujete a ak sa vaša investícia dostane aspoň na predošlé hodnoty, budete reálne v pluse. Väčšinou sa však dostane ešte vyššie.

Pravidelné investovanie v čase

Fundovaný finančný sprostredkovateľ vám vie vyhľadať, do akých firiem investičné fondy investujú, aký počet firiem obsahujú, aké sú veľké a stabilné. Takisto pozná geografické a sektorové rozloženie firiem vo fondoch, preto vám dokáže správne navoliť a odporučiť rozloženie investícií do rôznych nástrojov tak, aby vaše peniaze zarábali, ale zároveň aby boli v bezpečí.

V prípade akýchkoľvek otázok sa na nás neváhajte obrátiť. Zavolajte nám do FinGO.sk na 0800 60 10 60 alebo nám zanechajte kontakt vo formulári nižšie a my sa vám ozveme.