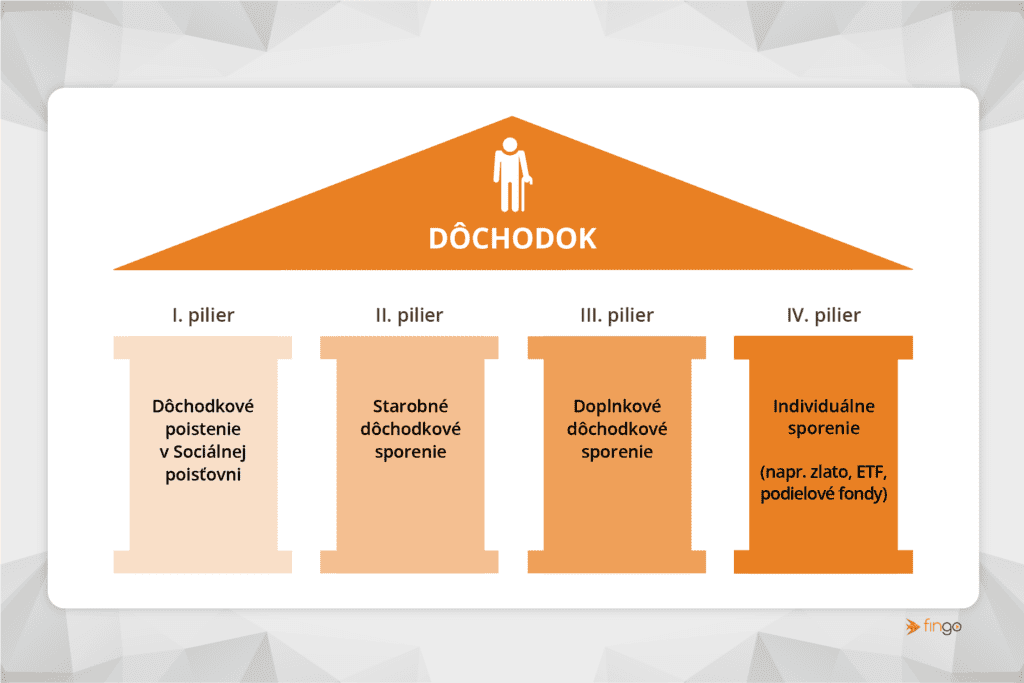

Aká bude reálna výška vášho dôchodku a čo môžete urobiť hneď teraz, aby ste po odchode do penzie neboli nepríjemne prekvapení poklesom životnej úrovne? Tu je vysvetlenie najdôležitejších zmien v druhom pilieri a zároveň niekoľko odporúčaní, ako si efektívne sporiť na dôchodok.

V článku sa dočítate:

- Čo prinesú zmeny v 2. pilieri

- Aký dôchodok môžete očakávať

- Aké sú výhody a nevýhody 3. piliera

- Ako si zabezpečiť čo najvyšší dôchodok

Dvadsiatnici či tridsiatnici si myslia, že sa ich dôchodok zatiaľ netýka, avšak práve oni by mali začať premýšľať, čo ich čaká o niekoľko dekád, keď odídu z pracovného procesu. Začať sa zaujímať o svoj dôchodok po šesťdesiatke je už príliš neskoro. Najväčšiu šancu zásadne ovplyvniť jeho výšku majú mladší ľudia.

Najlepším spôsobom ako si zabezpečiť lepší dôchodok, je pravidelne si odkladať časť príjmu a rozumne ju investovať.

Dobrou správou je, že výšku dôchodku pozitívne ovplyvnia aj zmeny v 2. pilieri, ktoré postupne vstupujú do platnosti v priebehu roka 2023. Ľuďom pomôže najmä automatický vstup do 2. piliera a predvolené investovanie v indexových fondoch. Doteraz si totiž väčšina ľudí odvádzala príspevky do menej výkonných garantovaných fondov. V čase rastúcich akciových trhov tak prišli o vysoké zhodnotenie svojich prostriedkov.

Naopak, zlou správou je spomalenie postupného zvyšovania príspevkov do 2. piliera. Čo sa teda zmení v druhom pilieri a ako si môžete zabezpečiť lepší dôchodok?

Hlavné novinky v 2. dôchodkovom pilieri

Zmeny by mali priniesť vyššie dôchodky pre všetkých sporiteľov v 2. pilieri. Toto sú hlavné novinky pre budúcich dôchodcov:

- Sporitelia, ktorí majú svoj majetok v garantovaných dôchodkových fondoch, sa už nebudú môcť dostať do mínusu. Inými slovami, ich majetok vo fonde nebude môcť byť nižší ako suma všetkých príspevkov, ktoré do neho poslali.

- Mení sa systém poplatkov dôchodkovým správcovským spoločnostiam. Niektoré sa úplne rušia, zvýši sa však poplatok za správu. Celkovo by zmena mala byť pre sporiteľov pozitívna, ich nasporená suma v 2. pilieri by mala byť vyššia o približne 10 % v porovnaní s predchádzajúcim

- Plánované zvýšenie príspevkov do druhého piliera bude pomalšie ako sa predpokladalo. Cieľových 6 % z hrubej mzdy bude dosiahnutých až v roku 2027 a nie v roku 2024, ako bolo zamýšľané.

- Všetci noví sporitelia a tiež súčasní sporitelia do veku 54 rokov, ktorí od roku 2013 nespravili žiadne vlastné aktívne rozhodnutie o svojich dôchodkových úsporách, si budú automaticky sporiť v negarantovanom indexovom fonde. Ostatní sporitelia si budú môcť zvoliť, či budú posielať svoje príspevky do indexových fondov alebo nie.

- Zavádza sa automatický vstup do 2. piliera. Ak sa sporiteľ rozhodne z 2. piliera vystúpiť, bude mu to umožnené do dvoch rokov od vstupu. Zvyšuje sa tiež veková hranica pre vstup do druhého piliera, táto možnosť bude otvorená pre všetkých vo veku do 40 rokov.

- Počnúc rokom 2024 si sporiteľ po splnení podmienok bude môcť vybrať polovicu svojich úspor v 2. pilieri zrýchleným spôsobom, no bude musieť zaplatiť daň z príjmu.

Aký dôchodok môžete očakávať od štátu

Kvôli demografickému vývoju na Slovensku štát v budúcnosti bude čeliť zásadnému problému. Príliš veľa ľudí bude poberať dôchodok a príliš málo ľudí bude pracovať. To s najväčšou pravdepodobnosťou bude viesť k tomu, že životná úroveň bežného dôchodcu, ktorý nemá ušetrené nič navyše, sa výrazne zníži. Vypočítať presnú výšku budúcich dôchodkov nie je úplne možné, avšak základnú predstavu si viete vytvoriť už teraz.

Ak si vezmeme príklad 24-ročného človeka s hrubým mesačným príjmom 1000 €, jeho dôchodok môže predstavovať približne 600 eur. Z tejto sumy až dve tretiny bude tvoriť práve dôchodok z druhého piliera. Ak by si sporil aj v treťom pilieri napríklad 50 eur mesačne, v 64 rokoch môže mať nasporených ďalších 60-tisíc eur. Ak by rovnakých 50 eur investoval do indexových ETF fondov, môže mať po 40 rokoch nasporených až 160-tisíc eur.

Príklad: 24-ročný človek s hrubým mesačným príjmom 1 000 €

| Odhadovaná výška dôchodku z I. piliera | 408 € |

| Odhadovaná výška dôchodku z II. piliera | 198 € |

| Odhadovaná celková výška dôchodku (I. + II. pilier) | 606 € |

| Odhadovaná výška úspor v III. pilieri, ak si odkladá 50 € mesačne počas 40 rokov (suma pred zdanením) | 60 000 € |

| Odhadovaná výška nasporenej sumy investovanej do indexových ETF fondov v prípade investície 50 € mesačne počas 40 rokov (výnos sa nezdaňuje) | 159 178 € |

(Odhadovaná výška dôchodkov je ilustračná a vychádza z aktuálnej situácie, ktorá sa môže v budúcnosti meniť.)

Príklad: 44-ročný človek s hrubým mesačným príjmom 1 400 €

| Odhadovaná výška dôchodku z I. piliera | 518 € |

| Odhadovaná výška dôchodku z II. piliera | 207 € |

| Odhadovaná celková výška dôchodku (I. + II. pilier) | 725 € |

| Odhadovaná výška úspor v III. pilieri, ak si odkladá 50 € mesačne počas 40 rokov (suma pred zdanením) | 20 951 € |

| Odhadovaná výška nasporenej sumy investovanej do indexových ETF fondov v prípade investície 50 € mesačne počas 40 rokov (výnos sa nezdaňuje) | 28 307 € |

(Odhadovaná výška dôchodkov je ilustračná a vychádza z aktuálnej situácie, ktorá sa môže v budúcnosti meniť.)

Oplatí sa 3. dôchodkový pilier?

Tretí pilier má niekoľko výhod, ale aj nevýhod.

- Hlavnými negatívami sú slabšia výkonnosť v porovnaní s inými investičnými riešeniami, vyššie poplatky a zdaňovanie zisku.

- Naopak, výhodou je možnosť uplatniť si daňovú úľavu a možnosť získať príspevok od zamestnávateľa.

- Tretí pilier tak má zmysel hlavne pre tých, ktorým prispieva na ich dôchodok zamestnávateľ a vtedy, ak je výška príspevkov taká, aby si sporiteľ mohol uplatniť maximálny daňový bonus.

Jedným z najväčších problémov budúcich dôchodcov je neochota dlhodobo si odkladať časť výplaty a tieto ušetrené prostriedky investovať. Ak si človek sporí napríklad do podielových fondov alebo do ETF, peniaze má kedykoľvek k dispozícii a často si bohužiaľ úspory alebo ich časť vyberie predčasne. V treťom pilieri to nie je také jednoduché a paradoxne práve to môže byť aj jeho ďalšou výhodou.

Ide o nástroj, ktorý núti sporiteľa pravidelne a dlhodobo si odkladať časť svojich príjmov na dôchodok.

TIP: V prípade, že budete do tretieho piliera posielať 15 eur mesačne, ročný vklad bude 180 eur a budete si tak môcť uplatniť maximálny daňový bonus 34,20 eura. Pre niekoho je výška bonusu možno zanedbateľná, ale z dlhodobého hľadiska to má svoj význam.

Ako si sporiť na dôchodok najefektívnejšie

Najefektívnejším nástrojom, ako si môžete dlhodobo sporiť na dôchodok, sú indexové akciové ETF fondy. Majú nízke poplatky, dosahujú vysoké zhodnotenie a sú oslobodené od zdanenia. Čoraz viac ľudí si touto formou sporí na dlhodobé investičné ciele, nielen na dôchodok ale aj na bývanie či deťom.

Skúsenejší investori môžu ETF fondy nakupovať sami prostredníctvom brokerov. Je to najlacnejší, avšak aj najzložitejší spôsob. Jednoduchšou cestou je investovanie cez robo-advisorov. Ide o spoločnosti, ktoré zabezpečujú pre klientov celý proces investície, umožňujú im vybrať si špecifické portfólio zložené z rôznych ETF fondov a potom ho pravidelne rebalansujú. Ide o jednoduchý a efektívny spôsob ako investovať, nevýhodou je len vyšší poplatok v porovnaní s investorom, ktorý si dokáže všetko zabezpečiť sám.

Ďalšou možnosťou je obrátiť sa na takého finančného sprostredkovateľa, ktorý dokáže poskytnúť podobné služby ako robo-advisori, avšak bonusom navyše je investičné poradenstvo šité na mieru.

Začať si sporiť na dôchodok je dobrým nápadom kedykoľvek. Aktuálne, v čase výrazného poklesu akciových trhov, to môže byť ešte výhodnejšie.

K ETF fondom môže byť vhodným doplnkom aj investičné zlato. Dokáže ochrániť vaše peniaze nielen proti inflácii, ale aj proti finančnej kríze. Slúži ako diverzifikátor a zároveň ako ochrana investičného portfólia.

TIP: Viac o výhodách zlata si môžete prečítať aj v našom blogu Sporenie do zlata ochráni vaše investičné portfólio.

Koľko si nasporíte v indexových ETF fondoch

|

Mesačne sporíte |

Po 10 rokoch |

Po 20 rokoch |

Po 30 rokoch |

Po 40 rokoch |

Po 50 rokoch |

|

30 € |

5254 € |

16 984 € |

41 911 € |

95 507 € |

210 748 € |

|

50 € |

8 756 € |

28 307 € |

69 851 € |

159 178 € |

351 247 € |

|

100 € |

17 512 € |

56 614 € |

139 702 € |

318 356 € |

702 495 € |

|

200 € |

35 024 € |

113 228 € |

279 403 € |

636 712 € |

1 404 990 € |

|

300 € |

52 536 € |

169 842 € |

419 105 € |

955 067 € |

2 107 484 € |

(Výpočet vychádza z vývoja akciových trhov počas uplynulých 30 rokov.)

Či už chcete sporiť na štúdium pre vaše deti, na dofinancovanie hypotéky, rekonštrukciu bývania alebo aby ste mali na dôchodku lepšie, nenechávajte svoje úspory ležať na bežnom účte. Zbytočne ich tak požiera inflácia a časom sa znehodnocujú.

Začnite si sporiť výhodne a efektívne. Naši finanční sprostredkovatelia z FinGO.sk vám pomôžu zorientovať sa v možnostiach investovania, aby vaše peniaze zarábali. Zavolajte nám na 0800 60 10 60 alebo nám zanechajte kontakt vo formulári nižšie a my sa vám ozveme.