Čo sú to korporátne dlhopisy a prečo nie sú vhodné pre začínajúcich investorov? Táto investícia vaše peniaze zhodnotí výhodnejšie ako bežné bankové sporiace produkty, no na druhej strane je aj oveľa rizikovejšia a neskúsení investori by sa na korporátnych dlhopisoch mohli popáliť. Čo všetko by ste o nich mali vedieť?

Čo sú to korporátne dlhopisy

Korporátne dlhopisy, často nazývané aj firemné alebo podnikové, sú v porovnaní s bežnými investičnými produktmi zaujímavé svojou dostupnosťou a vyšším výnosom. Úroky sa pri nich pohybujú od 3 do 7 % p. a., pri špekulatívnejších dlhopisoch nájdete aj zhodnotenie 12 % p. a.

Investícia do dlhopisu znamená pre investora vopred známy fixný výnos, čo znižuje neistotu z investovania. Poplatky za nákup, správu či investíciu do dlhopisu sú nižšie ako pri investičných fondoch, čo tiež môže zavážiť pri rozhodovaní niektorých investorov.

Dva typy dlhopisov

Existujú dva základné typy dlhopisov.

Dlhopis s pevným výnosom

– počas celej doby platnosti sa nemení a úrok je jeho vlastníkovi vyplácaný zvyčajne štvrťročne, polročne prípadne ročne.

Dlhopis s nulovým úrokom (tzv. zero-bond)

– je o niečo zrozumiteľnejší. Investor kupuje dlhopis za nižšiu cenu ako je jeho nominálna hodnota. Na konci platnosti dlhopisu, čiže pri jeho splatnosti, je klientovi vyplatená nominálna cena dlhopisu. Rozdiel medzi nákupnou a predajnou cenou je teda zisk investora.

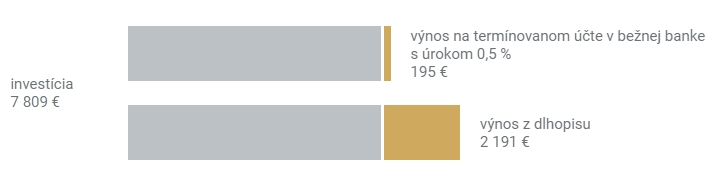

PRÍKLAD: Nominálna hodnota dlhopisu je 10 000 eur – tie klient dostane za obdobie 5 rokov pri splatnosti dlhopisu. Na nákup takého dlhopisu mu však dnes stačí vložiť len 7809 eur. Získa tak 2191 eur, čo je ročne viac ako 5 %. Pritom obvyklý výnos za rovnaké obdobie na termínovanom vklade v bežnej banke pri úroku 0,5 % by bol len 195 eur.

Porovnanie výnosov za 5 rokov: dlhopis vs termínovaný vklad

Kto je emitent

Emitent je subjekt, ktorý vydáva dlhopisy. V našom prípade ide o firmu. Je dôležité dávať pozor na to, o aký subjekt ide a zaujímať sa aj o jeho históriu. Treba si zistiť, ako chce firma s vloženými peniazmi naložiť a kto za ňou stojí, aké má skúsenosti s investičným zámerom alebo ako sa darí sektoru, v ktorom pôsobí.

TIP: Odporúčame vybrať si spoločnosti s vysokým základným imaním a zrozumiteľným a jasným plánom, do čoho budú peniaze investovať. Preveriť si treba aj históriu a doterajšie pôsobenie subjektu.

Oblasť podnikania emitenta

- Vo všeobecnosti medzi rizikovejšie patria technologické investície a najmenej rizikové sú investície do nehnuteľností.

- Investora by malo zaujímať aj to, v akom regióne je zameraná podnikateľská oblasť emitenta, či ide o EÚ alebo Áziu, Afriku či Ameriku.

- Za najrizikovejšie sa považujú investície do projektov mimo EÚ.

- Rovnako dôležité je sledovať kroky emitenta, či náhodou nemení predmet podnikania, prípadne iné zmeny v obchodnom registri.

- V niektorých prípadoch môže byť zaujímavým subjektom aj spoločnosť, ktorá nemá dlhú históriu, ale stojí za ňou silná investičná skupina alebo materská spoločnosť.

- Za zamyslenie stojí aj fakt, prečo spoločnosť podnikajúca napríklad 20 rokov vo výstavbe nehnuteľností ešte stále potrebuje financovanie cez dlhopisy.

Čo je to kreditné riziko

Najväčším rizikom pri akomkoľvek korporátnom dlhopise je riziko, že emitent nebude schopný riadne a včas splácať výnosy dlhopisov a následne ani dlžnú sumu. Schopnosť emitenta splácať svoje záväzky sa volá kreditné riziko. Toto riziko je najpodstatnejšie, pretože keby vo firme (u emitenta) nastali finančné problémy, mohli by ste prísť o celú svoju investovanú sumu.

Ak si nie ste istý, či je finančné zdravie emitenta stopercentné, do jeho dlhopisov by ste nemali investovať vôbec.

Pozor! Je dôležité dávať pozor aj na to, aby emitent nesplácal skôr vydané dlhopisy emisiou nových dlhopisov. To môže znamenať značný problém v splácaní záväzkov.

Diverzifikujte portfólio

V rámci diverzifikácie portfólia sa odporúča maximálne 10 – 20 % prostriedkov investovať do jedného finančného produktu, a toto pravidlo platí aj pre dlhopisy. Ak by ste chceli investovať vyššie percento svojho portfólia, rozdeľte investície medzi viac emitentov, prípadne viac oblastí podnikania toho istého emitenta.

TIP: Vhodné je tiež rozložiť investíciu v čase a investovať do dlhopisov s rôznou dobou splatnosti. Odporúčaný horizont investovania do dlhopisov je 4 až 5 rokov.

Vyšší výnos znamená vyššie riziko

Pri investovaní do korporátnych dlhopisov platí rovnaké pravidlo ako pri iných investičných nástrojoch, a síce – čím vyšší výnos, tým vyššie riziko. Korporátny dlhopis je síce bežný investičný nástroj, avšak klienti by mu mali rozumieť. Preto skôr ako sa rozhodnete investovať svoje peniaze do korporátnych dlhopisov, poraďte sa o tejto možnosti s investičným špecialistom.

TIP: Oslovite našich investičných špecialistov zo spoločnosti FinGO.sk. Poradíme vám bezplatne a nájdete nás v každom okrese na Slovensku.

Zavolate nám na 0800 60 10 60 alebo nám zanechajte svoje údaje a budeme vás kontaktovať.