Viete o tom, že hypotéka s najnižším úrokom nemusí byť vždy tá najvýhodnejšia? Väčšina ľudí si to stále neuvedomuje. Pritom keby si porovnali ponuky úverov detailnejšie, mohli by platiť menej. Aj preto sa čoraz viac Slovákov pri hypotékach radí s finančnými sprostredkovateľmi. Aké to má výhody?

Najviac ľudí pri hypotéke považuje za najdôležitejšiu úrokovú sadzbu, čo v prieskume FinGO.sk zhodnotilo 72 % maklérov. Až po úroku je pre klientov najdôležitejšia výška úveru a mesačná splátka, a približne štvrtina sa zaujíma hlavne o fixáciu na hypotéke alebo možnosti mimoriadnych splátok. Paradoxne, len pätina klientov si myslí, že najdôležitejšie je celkové preplatenie úveru.

Najnižší úrok neznamená vždy aj najvýhodnejší úver

- Najnižší úrok obvykle získajú klienti, ktorí si k hypotéke dojednajú aj ďalšie služby ako je poistenie úveru, nehnuteľnosti, zriadia si aktívny účet a presmerujú platobný styk do banky, ktorá im úver poskytla. Práve využívanie a platenie za dodatočné bankové produkty však môže úver v konečnom dôsledku predražiť.

- Finálny úrok môže ovplyvniť aj pomer výšky úveru k hodnote nehnuteľnosti (LTV) a niekedy aj typ a lokalita zakladanej nehnuteľnosti. V niektorých bankách môže byť kľúčová aj výška úveru a zároveň pre úvery nad 80 % sú úroky štandardne vyššie.

Klienti, ktorí nespĺňajú “ideálne kritériá” bánk, si za hypotéku vždy priplácajú viac. Faktorov ovplyvňujúcich úrokovú sadzbu je veľa a TOP úroky z reklamy obvykle získajú len klienti s najlepším ratingom pre danú banku.

Stále viac Slovákov sa obracia na maklérov

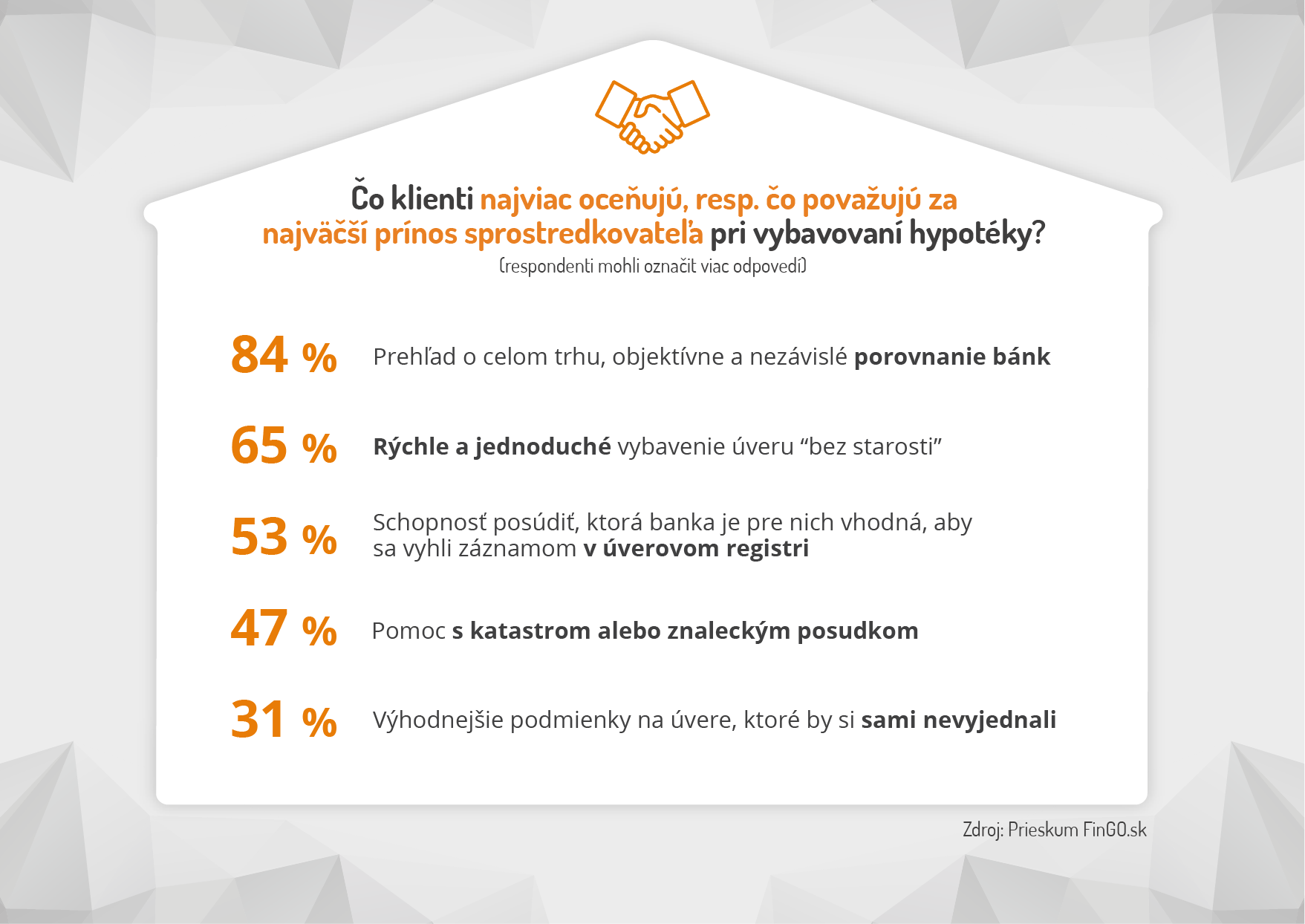

Prieskum zároveň ukázal, prečo sa stále viac Slovákov pri hypotékach radí so skúsenými finančnými sprostredkovateľmi. Najviac klientov oceňuje práve ich prehľad o celom trhu, objektívne a nezávislé porovnanie bánk. Veľmi dôležitá pre klientov je aj úspora času, rýchle a jednoduché vybavenie úveru bez starostí. Výnimkou nie sú ani situácie, keď sprostredkovateľ vybaví v banke výhodnejšie podmienky, ktoré by si klient nedokázal vyjednať sám.

10 rád, prečo riešiť hypotéku s finančným sprostredkovateľom

1. Sprostredkovateľ spolupracuje so všetkými bankami a pozná špecifiká každej z nich. Na rozdiel od pracovníka v konkrétnej banke teda môže zohľadniť vašu situáciu a vyselektovať vopred tie banky, kde bude pre vás najvhodnejšie podať žiadosť o úver.

2. Na rozdiel od vás má sprostredkovateľ vždy aktuálne a komplexné informácie, ktoré vám pomôžu riešiť hypotéku efektívnejšie a rýchlejšie, ako by ste sa k jej ideálnemu riešeniu dopracovali vy sami.

3. Na pobočke banky vám nepovedia, že by vám v inej banke schválili vyšší úver, lepší úrok či uznali problematickú nehnuteľnosť. Naopak, skúsený sprostredkovateľ pozná výhody, ale aj háčiky úverových produktov, ktoré by mohli váš úver predražiť. Môžete s ním preto získať lepšie podmienky a často usporiť aj nemálo peňazí.

4. Sprostredkovateľ môže zabrániť tomu, aby sa váš úver spracovával v bankách, kde by vám vzhľadom na váš profil alebo typ zabezpečenia hypotéky hrozilo schválenie horších podmienok alebo dokonca zamietnutie vašej žiadosti. To by malo negatívny vplyv na vaše hodnotenie v úverovom registri.

5. Maklér vie objektívne lepšie vyhodnotiť vaše možnosti úverovania obzvlášť v súčasnosti, kedy sa dostupnosť hypoték zhoršila. Netýka sa to len obmedzení ohľadom pandémie, ale aj sprísnených nárokov na finančnú rezervu klienta či obmedzenia ohľadom úverového stropu podľa opatrení NBS.

6. Obzvlášť dôležité je správne postupovať, ak už nejaké úvery máte. Ak totiž chybne zhodnotíte svoje možnosti, môžete si neuváženou žiadosťou o úver v jednej banke zablokovať ďalšie možnosti v inej banke, či už by šlo o dofinancovanie hypotéky alebo konsolidáciu vašich úverov.

7. V bankách obvykle riešia pobočkoví pracovníci len konkrétnu potrebu klienta bez toho, aby zvážili dosah na jeho ďalšie finančné plány. Tomuto sa vyhnete, ak požiadate o pomoc finančného agenta, ktorému poviete o vašej situácii a cieľoch, ktoré pri výbere a nastavení úveru zohľadní.

8. Sprostredkovateľ sám s ohľadom na vašu situáciu a plány môže pomôcť nastaviť mesačné splátky tak, aby ste si popri splácaní hypotéky dokázali peniaze aj odkladať a investovať, poradí aj s výberom investičného produktu. Budete si tak tvoriť rezervu na prípadné opravy či rekonštrukciu bývania.

9. Pri kúpe nehnuteľnosti banka vyžaduje, aby bola založená nehnuteľnosť aj poistená. Keďže ide o váš majetok, neuzatvárajte poistku len v rozsahu požadovanom bankou. So sprostredkovateľom si ju nastavíte tak, aby chránila váš majetok komplexne. Maklér vám nastaví aj životné poistenie, ktoré vám pomôže pri nečakaných udalostiach spojených so stratou príjmu, kedy by ste úver nedokázali splácať. Ochránite tak seba, aj svoju rodinu.

10. Sprostredkovateľ sa bude o vašu hypotéku starať aj naďalej. Bude sledovať jej výročie fixácie, vývoj a zmeny na hypotekárnom trhu a podmienky úveru vždy prehodnotí tak, aby boli nastavené najlepšie s ohľadom na vašu aktuálnu životnú situáciu.

Množstvo praktických rád a tipov pri výbere vhodnej hypotéky nájdete aj v našom sprievodcovi k novému bývaniu, ktorého si môžete stiahnuť zadarmo.

TIP: Ak hľadáte najvýhodnejšiu hypotéku, naši skúsení finanční sprostredkovatelia z FinGO.sk vám radi pomôžu. Zavolajte nám na 0800 60 10 60 alebo nám zanechajte svoje kontaktné údaje a naše call centrum vás spojí s maklérom vo vašom okolí.